Markedsoppdatering Q1 2023

av Amalie Holt

av Amalie Holt

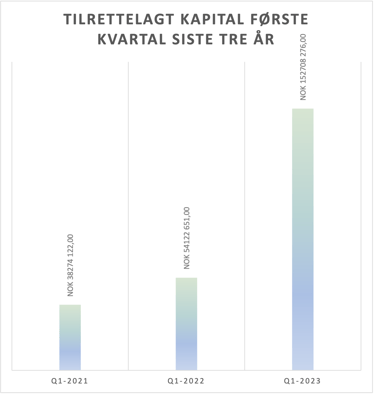

Etter endt Q1-2023 er det naturlig å se på markedsforholdene vi opererer i. Utfordringene fra 2022 vedvarer inn i 2023; makroforholdene er usikre, og krigen i Ukraina sammen med en internasjonal energikrise fortsetter å drive Europeiske land mot muligheten for resesjon. På samme tid har Folkeinvest tilbakelagt sitt beste kvartal noensinne.

Rekordkvartal for Folkeinvest

Folkeinvest har aldri tilrettelagt et totalt større beløp gjennom et kvartal enn det vi var vitne til i Q1-23. Kvartalet markerer også historisk det beste første kvartalet for Folkeinvest, der tidligere trend har vist at Q1 er kvartalet med lavest aktivitet.

Gjennomsnittsplasseringen per utsteder er også all-time-high på 16,9 MNOK i Q1-23, opp mot et historisk gjennomsnittlig innhentet beløp på 5,8 MNOK per utsteder. Etter første kvartal 2023 har Folkeinvest totalt plassert 882 MNOK for 152 selskap.

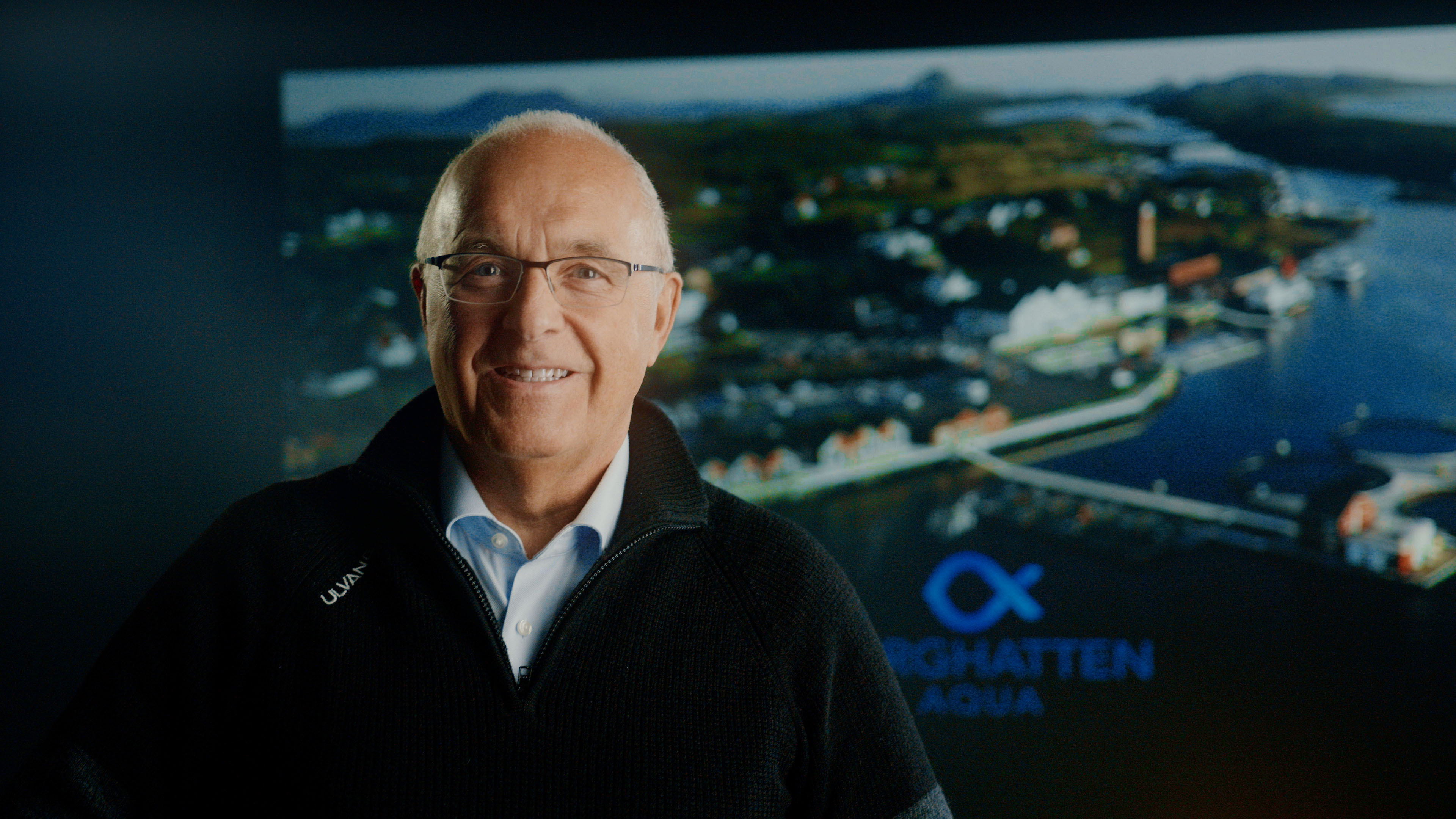

I Q1-23 ble også Folkeinvest sin historisk største emisjon plassert da vi tilrettela for emisjonen til Torghatten Aqua AS på 80 MNOK.

Ønsker du å hente kapital med Folkeinvest?

Investorkundene utgjør nå totalt 54.764 investorer og økte med 4.764 i første kvartal. Til sammenligning fikk Oslo Børs 4.858 nye aksjonærer ila Q1-23 (Aksje Norge, 2023).

.png?width=1601&height=1200&name=Content%20800width%20(2).png)

Det har aldri vært investert mer eller flere ganger for samme periode. Gjennomsnittlig beløp investert per investor ila Q1-2023 har økt med 42,7% siden Q1-2022 til 43.882 kr per investor. Hvis vi trekker ut tallet kun for investeringsselskap, har gjennomsnittlig investering økt med formidable 114% fra Q1-22 til Q1-23 og er nå på 256.466 kr.

Turbulente markedsforhold i verden

På samme tid som den økonomiske nedgangen påvirker verdsettelsene, har venturekapitalfinansiering av oppstartsselskaper falt betydelig. I følge Crunchbase (Financial Times, 2023), investerte VC-selskap 76 milliarder dollar i oppstartsselskaper globalt i de første tre månedene av 2023, hvilket er en nedgang på 53% sammenlignet med samme periode i 2022.

Det kraftige fallet er til tross for de store kapitalinnhentingsrundene til OpenAI og Stripe i januar i år på hhv. 10 milliarder dollar og 6,5 milliarder dollar. Dersom Microsoft ikke hadde investert i OpenAI i januar, ville årets første kvartal vært det verste for ventureinvesteringer på mer enn fem år.

De endrede markedsforholdene har stilt mange startups og scaleups i en situasjon der de i all hovedsak har tre valg: (a) skaffe kapital til en lavere verdi, (b) ta opp gjeld, eller (c) gå over i en mer bunnlinjeorientert strategi og kutte kostnader for å ‘klare seg’ til utsiktene bedrer seg. Trenden er at flere i skaleringsfasen aksepterer lavere verdsettelse og likevel henter kapital.

Til tross for de kortsiktige utfordringene, er de langsiktige utsiktene optimistiske. Kontantreservene som nå 'holdes på hånden' for å dekke fremtidige forpliktelser er på et rekordhøyt nivå gjennom hele PE-markedet. Ifølge estimater fra Lightspeed Venture Partners var dette tallet nesten 1,3 billioner dollar for private equity og 580 milliarder dollar for VC i begynnelsen av 2023 (Crunchbase, 2022). Dette er det samme nivået kontantreserver som dokumentert i 2021, med i 2021 hentet også VC-selskapene frisk kapital på rekordnivåer. Av denne grunn er det betimelig å påstå at de dystre spådommene antageligvis ikke forteller hele historien om finansieringsutsiktene for det globale oppstartøkosystemet.

Folkeinvest er optimistiske

Når vi beveger oss inn i resten av 2023 er det med et optimistisk utsyn. Markedet ser ut til å reprise seg, og kapitalsøkende selskap vi er i kontakt med virker å ta innover seg dette aspektet av markedet. På samme tid er det flere og flere som får øynene opp for Folkeinvest.

Vi er spent på utviklingen og jobber hver dag for å skape gode rammevilkår for kapitalsøkende selskap og investorer som ønsker å investere i unoterte selskap.